こんなお悩み、ありませんか?

- 年金が心配で、自分で老後資金を準備したいのだけど・・・

- 退職後は、趣味や旅行を存分に楽しみたい。貯えと年金でなんとかやっていけるかな?

- 老後資金を準備するための金融商品はなにがいいのかな?

【こちらもご覧ください】老後の資産設計シミュレーション

https://www.aobafp.jp/seizon.html

■ 物価上昇にそなえる

インフレ(物価上昇)が続いています。総務省「消費者物価指数」によると、2023年6月の「生鮮食品を除く総合」の指数が前年同月比で3.3%上昇しています。消費者物価指数は2021年12月以降上昇基調が続いており、2022年4月以降は2%、9月以降は3%を超える上昇率となっています。

仮に3%の上昇が続けば、23,24年後には物価が2倍を超える状況となります。

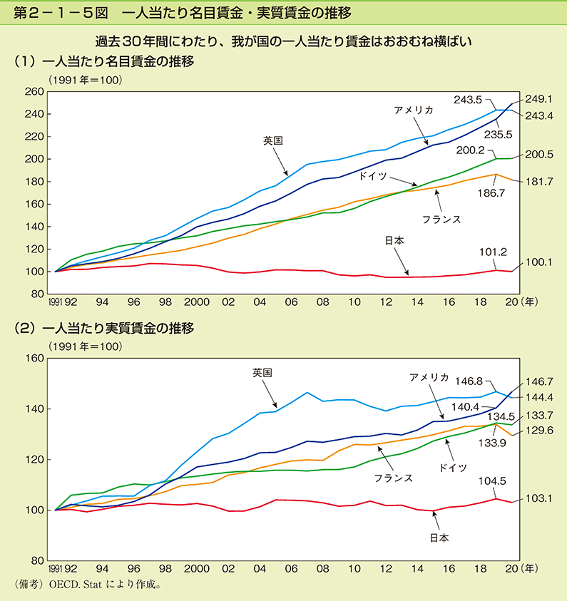

■ 日本人の平均賃金上昇率

1991年から2020年までの30年間にわたる賃金の上昇率を見てみると、欧米先進国では約180%~250%の名目平均賃金の上昇を達成している中、日本はたった101%に留まっています。物価上昇を加味した実質賃金で見ても欧米先進国では約130%~147%の上昇。日本は103%です。

賃金がなかなか増えない中、老後の資金等を確保するのは困難を極めると言っても差し支えないでしょう。

第2-1-5図 一人当たり名目賃金・実質賃金の推移

このような環境下ではお金にも働いてもらう、つまり資産運用がとても大切だと言えます。

■ お金にも「寿命」がある!?

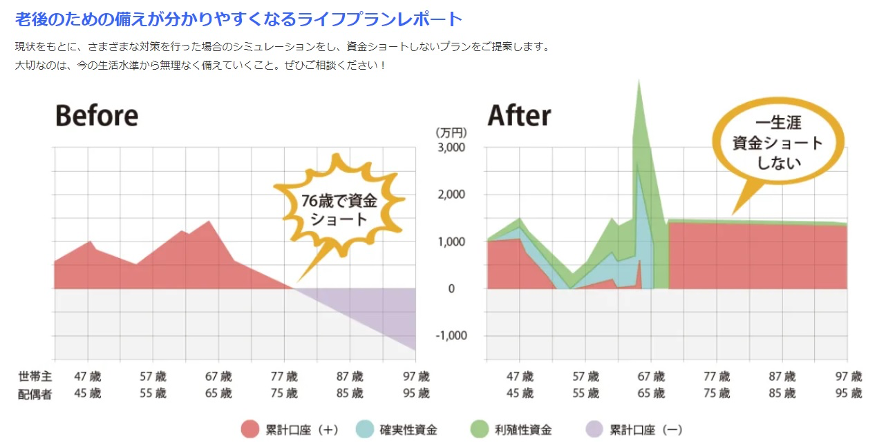

ただ、もし手持ちの資産を高い利回りで運用することが出来れば、お金(資産)の寿命を延ばすことができます。例として、手持ちの資産を取崩していくケースでお金の寿命を比較してみましょう。

老後の生活費は、夫婦2人で毎月平均6万円、年間約70万円程度足りないと言われています。例えば1,600万円の元手を60歳から毎年取崩していく場合、年利0.01%で運用しながら取崩すと、82歳までの22年でゼロになってしまいます。一方、年利3%で運用しながら取崩すと、なんと96歳までの36年にお金の寿命をのばすことができるのです。

さらに年金の繰り下げ受給が出来る家計なら、お金の寿命を100歳以上にすることも実現可能です。

参考:群馬銀行 みらいの貯金箱

https://www.gunmabank.co.jp/kojin/unyo/mirainochokinbako/future_step01.html

■ FPがお手伝いできること

【運用スタート時】

・制度説明

・金融機関の選定・口座開設

・各運用商品の解説

・商品選択の組み合わせアドバイス

・定期的な運用成果のチェック

・リバランスの実施アドバイス

・配分変更のアドバイス

・スイッチィングのアドバイス 等

【運用開始後のフォロー】

・ライフプランへの運用効果の反映

・ライフプランの作成によるゴールの設定

・ゴールから逆算した利回り積立金額の設定

・運用効果によるライフプランの練り直し 等

■ 非課税効果のある長期積立分散投資

少額でもとにかく早く資産運用を始めることが大切です。

運用にはリスクはつきもの。そのリスクを上手くコントロールしてお金に働いてもらうためには、自分に合った非課税効果のある長期積立分散投資を行うことです。ご紹介してきましたiDeCoやNISA・変額保険は資産運用を行うにあたって、税制優遇や積立保障付きという、とても有利な資産運用の制度です。

制度を理解して、自分に合った資産運用を始めましょう。

ぜひ、私たちあおばファイナンシャルプランナーズグループにご相談ください。皆さまのお問い合わせを、心よりお待ちしております。